Uwaga!

Rozporządzenie obowiązujące od soboty wprowadza zupełnie nowe zasady ustalania zaliczek na podatek dochodowy oraz przesuwa ich pobór w czasie, ale ich nie umarza.

Co nowe rozporządzenie oznacza dla pracodawców?

Wprowadzone zmiany to dodatkowe obowiązki dla pracodawców:

- rozporządzenie wprowadza kolejny wniosek (oświadczenie o rezygnacji ze stosowania rozporządzenia), który może złożyć, zarówno pracownik, jak i zleceniobiorca,

Uwaga!Wniosek o rezygnację ze stosowania mechanizmu pobierania zaliczek na podatek zgodnie z przepisami rozporządzenia możne złożyć tylko ten pracownik, który u danego pracodawcy nie złożył PIT-2.

- w przypadku, gdy nowy sposób ustalania zaliczki PIT spowoduje różnicę na korzyść pracownika pracodawca musi niezwłocznie ją wypłacić pracownikowi,

- jeśli różnica wynikająca z zasad rozporządzenia jest na niekorzyść pracownika, wtedy pracodawca wypłaca wynagrodzenie wg ustawy obowiązującej od 1 stycznia 2022 r.

A co nowe przepisy oznaczają dla pracowników?

Nowe przepisy zostały przygotowane z myślą o podwyższeniu wynagrodzeń otrzymywanych przez pracowników, ale:

- ponownie obligują pracownika do weryfikacji złożonych oświadczeń, wniosków oraz deklaracji PIT-2 do swojego pracodawcy,

- iluzorycznie poprawią wysokość wynagrodzenia otrzymywanego przez pracownika, na zasadzie teraz otrzymuję więcej, żeby później otrzymać mniej lub zwrócić niedopłatę w rozliczeniu rocznym,

- wprowadzają niepokój co do prawidłowej wysokości wynagrodzenia wypłacanego teraz i za pół roku oraz niepewność jego ostatecznego rozliczenia w rozliczeniu rocznym.

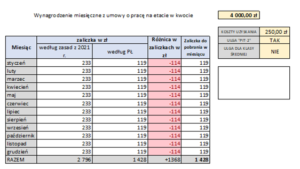

Przykład nr 1. Pracownik pracuje w jednym zakładzie pracy otrzymuje wynagrodzenie w wysokości 4000 zł

Pracownik otrzymuje korzystniejsze wynagrodzenie, jeśli Płatnik nie będzie stosował rozporządzenia – różnica co miesiąc wychodzi ujemna, więc nie można stosować zasad roku 2021. Ostatecznie w rozliczeniu rocznym dopłata będzie niewielka lub nie wystąpi w ogóle.

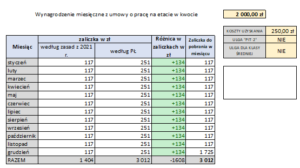

Przykład nr 2. Pracownik pracuje w dwóch zakładach pracy – w pierwszym otrzymuje wynagrodzenie w wysokości 4000 zł i dorabia sobie w kolejnym zakładzie otrzymując 2000 zł

Pracownik od pierwszego pracodawcy otrzymuje wynagrodzenie analogicznie jak w przykładzie nr 1, jeśli Płatnik nie będzie stosował rozporządzenia – różnica co miesiąc wychodzi ujemna, więc nie można stosować zasad roku 2021. Ostatecznie w rozliczeniu rocznym dopłata będzie niewielka lub nie wystąpi w ogóle, w przypadku zastosowania innych ulg może nawet otrzymać zwrot podatku.

Natomiast u drugiego pracodawcy sytuacja już się bardzo zmienia, gdyż u drugiego pracodawcy pracownik nie może złożyć PIT-2.

Stosując zasady wynikające z rozporządzenia pracownik co miesiąc otrzyma dodatkowe pieniądze w wysokości 134 zł, których by nie otrzymał gdyby nie było wprowadzone rozporządzenie.

Czy te dodatkowe 134,00 pracownik otrzymuje na zawsze?

Niestety NIE – te pieniądze otrzymane przez 12 miesięcy ostatecznie w rozliczeniu rocznym będą stanowiły dopłatę do Urzędu Skarbowego w kwocie aż 1468 zł.

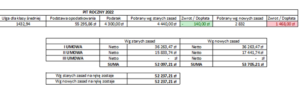

W przykładzie dopłata wynosi 1468 i jest nieco mniejsza od kwot wypłacanych co miesiąc pracownikowi dlatego, że w rozliczeniu rocznym można było już zastosować ulgę dla klasy średniej.

Jednocześnie zwracam uwagę, że stosując przepisy Polskiego Ładu pracownik otrzymałby 140 zł zwrotu podatku.

W trakcie roku, żaden z pracodawców nie stosował ulgi dla klasy średniej, bo wynagrodzenie nie mieściło się w wymaganym przedziale kwotowym od 5701 zł brutto do 11.141 zł brutto.

Rozporządzenie tylko przesuwa w czasie zapłacenie podatku do Urzędu Skarbowego, co jest bardzo niebezpieczne dla pracowników, którzy za rok mogą zostać postawieni w trudnej sytuacji dopłaty dużych środków finansowych do Urzędu Skarbowego.

Podstawa prawna:

- rozporządzenie Ministra Finansów z 7.01.2022 r. w sprawie przedłużenia terminu poboru i przekazania przez niektórych płatników zaliczek na podatek dochodowy od osób fizycznych (Dz.U. poz. 28).